こんにちは、お金の管理や資産形成について学ぶあなたに役立つ情報を提供するmotoblogです。あなたは新NISAをご存知ですか?今回は、2024年にスタートする新NISA制度を最大限に活用し、FIRE(早期退職)を一番速いペースで達成するための戦略に焦点を当てます。

新NISAは、早期退職を目指すあなたの重要な選択肢となるかもしれません。自由な未来への一歩を踏み出したいのであれば、このブログ記事は必見です。

新NISAの最大限の利用方法とその成果を最大化するための秘訣を詳細に解説します。2024年に新しいNISA制度が導入されることで、あなたの資産運用や早期退職計画がどのように変わるのかを、このブログ記事で具体的に確認してください。FIREへの道筋、特に資産形成やお金の管理に関する専門的なアドバイスがここに揃っています。

新NISAを知る前にまずはFIREとは?

新NISAを理解する前にまずはFIREについて知っておきましょう。FIREは、「Financial Independence(経済的自立), Retire Early(早期退職)」の頭文字を取ったもので、その目的は経済的に自立して、早くに仕事を辞め、ゆったりと過ごす、という理想的なライフスタイルを追求することです。これはおそらく誰もが一度は考えることでしょう。

FIREの思想では、年間で必要となる生活費の額を貯め、適切に投資を行うことにより、退職後の年金収入に頼らずに、早期に退職し、自由に生活することを目指します。

たとえば、経済的自立を求め、早期退職を目指すFIRE(Financial Independence, Retire Early)の理想を現実にするためには、どれだけの貯蓄と投資が必要なのでしょうか。例として、毎年300万円の収入を目指す場合、その25倍の資産、つまり7500万円の貯蓄と投資が必要とされることが一般的です。

この具体的なゴール設定は、FIREを目指す人々にとって、達成すべき目標を明確にする重要なステップです。必要な貯蓄と投資の量を正確に見極めることができれば、その目標に向けた具体的な計画を立てる道が開かれます。

この逆算の考え方こそがFIREの達成に向けての重要な一歩であり、明確な目標設定と、その目標に到達するための戦略的な計画性が求められるのです。これにより、FIREを目指す人々は、目標達成のための行動を具体化し、効果的に進行することが可能となります。

つまり、早期退職と経済的自立の道を築くためには、明確な目標設定とそれに基づく戦略的な貯蓄と投資計画が必要となるわけです。この逆算思考がFIREの理念において中心的な役割を果たし、早期退職を現実のものとするための道筋を描く助けとなるでしょう。そして2024年から始める新NISAはFIREを達成するのに重要な役割なのです。

FIREするために必要な7500万円を最速で貯めるためには、新NISAが必須。

FIREの目標額、例えば7500万円を最速で達成するためには、以下の3つの要素がキーとなります。

- 高い収入を得る努力

- 生活費の最小化

- NISAなどの投資手法の活用

FIRE(Financial Independence, Retire Early)を成功させるための7500万円の目標額を最速で貯める戦略は、現代のリタイアメントプランニングにおける注目の話題です。ここでは、7500万円のFIRE目標達成に向けた3つの主要な戦略とその具体的な手法を解説します。

1. 高い収入を得る努力

a. 転職やキャリアアップ

例えば、エンジニアであれば、最新技術に精通しているか、大手IT企業での経験があるかなど、これらが評価され、年収が数千万に跳ね上がることもあります。自身のスキルや経験を活かし、自分に最適な職場を探すことも重要です。

b. 副業やフリーランス

英語力やプログラミングスキルなど特定の技術・知識を持っている方は、その能力を活かした副業やフリーランスで収入を増やすことが可能です。例えば、プログラミングのスキルを持つ人なら、アプリ開発の仕事を受けることが可能です。

c. アフィリエイトや起業

自分のビジネス立ち上げや、【初心者OK】のアフィリエイトも収入源となります。小規模カフェ開業やオンラインコース販売も一例です。【初心者OK】アフィリエイトで月1万円を簡単に稼げる方法など簡単に始めることができる副業もあります。

d. スキルアップや資格取得

専門的な資格を取得すれば、その分野で求められるプロフェッショナルとして、高収入を得ることが可能になります。例えば、ファイナンシャルプランナーの資格を持つと、投資や資産運用に関するコンサルティングを提供できます。

-

生活費の最小化:

2. 生活費の最小化

節約をする上で、まずは無駄な出費を見直すことが大切です。例えば、食費を抑えるために、自炊をする頻度を上げたり、ランチにはお弁当を持参するといった具体的な方法が考えられます。

また、固定費の見直しも重要です。例えば、スマホの料金プランを見直すことで、月々の支払いを大幅に減らすことが可能です。また、保険料についても、自身のライフスタイルやリスクに応じた適切なプランに変更することで節約できます。

a. 無駄な出費の見直し

食費節約のための自炊頻度増加やお弁当持参などが効果的です。

b. 固定費の見直し

スマホの料金プラン見直しや適切な保険プラン変更で節約が可能です。

楽天モバイルの「最強プラン」解説や、スマホ業界最安の【日本通信SIM】など、最新の節約情報もチェックしましょう。

楽天モバイル大逆転なるか?楽天モバイルの「最強プラン」を簡単に解説

スマホ業界最安値にしてコスパ最強!? 話題の【日本通信SIM】を解説してみた

-

新NISAなどの投資手法の活用

資産を増やすための戦略:新NISAと非課税制度の活用

資産を効率的に増やすために、NISAなどの非課税制度を活用することが重要です。NISA口座を使用すると得られた利益が非課税となり、収入を増やすチャンスが広がります。

何が新しいのか?新NISAと現行NISAの比較

新NISAの説明は、金融庁でもされていますが、わかりやすいのは現行のNISAとの比較が一番わかりやすいでしょう。

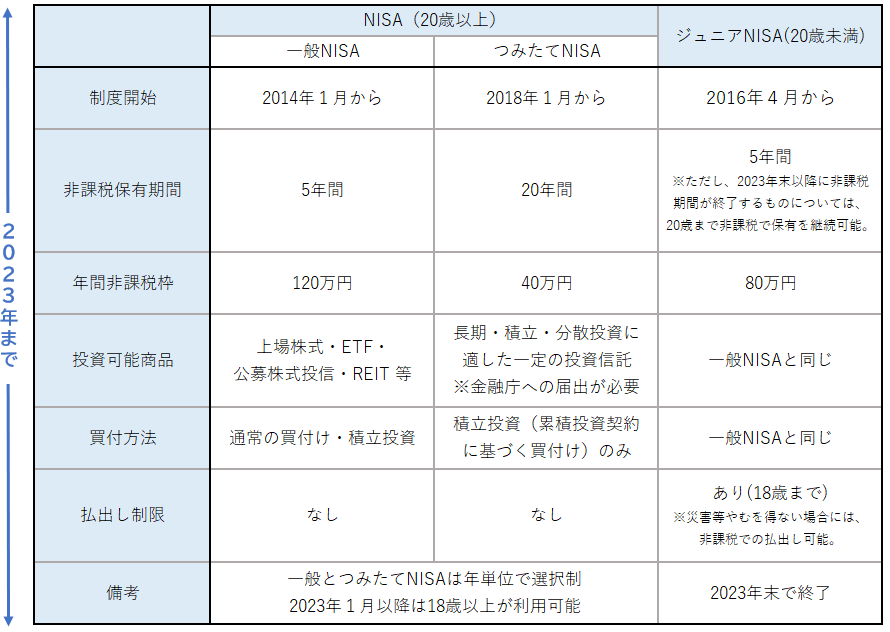

現行のNISA

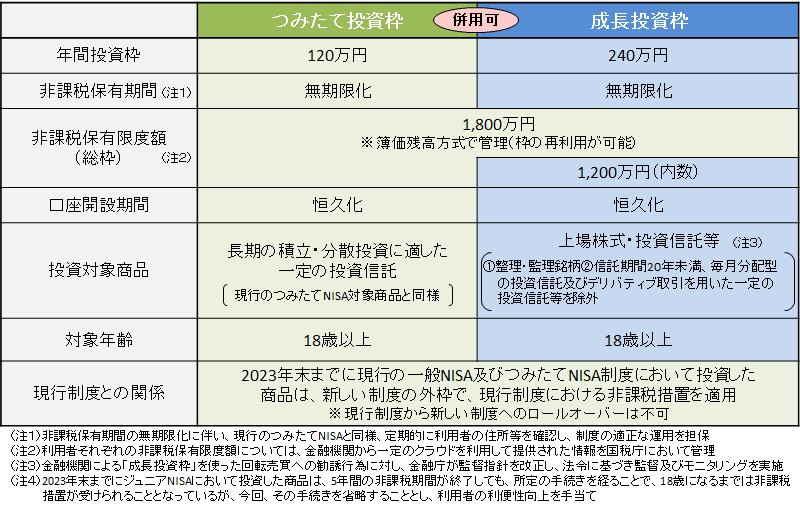

新NISA

(引用:NISAとは? : 金融庁)

新NISAが現行のNISAとどう異なるのか、その変更点を5つのキーポイントでご紹介します。

- つみたて投資枠と成長投資枠の併用が可能:

- 旧:一方の枠しか利用できない

- 新:両方の枠を自由に使える

- 改善点:投資スタイルに応じた自由な選択が可能に。多様な投資戦略を組めるようになりました。

- 年間投資上限額が360万に拡大:

- 旧:年間の投資上限が制限されていた

- 新:360万円までの投資が可能

- 改善点:より多くの資金を非課税で運用でき、大胆な投資も可能に。

- 生涯非課税投資額が1800万と大幅に拡大:

- 旧:生涯の非課税投資額に制限

- 新:1800万円まで非課税

- 改善点:長期間にわたって大きな資金の非課税投資が可能。将来の大きなリターンを狙えます。

- 非課税保有期間は無期限化:

- 旧:非課税期間に制限あり

- 新:無期限の非課税保有

- 改善点:資産をじっくりと育てることができ、中長期的な投資戦略に適しています。

- 買付額分の投資枠再利用可能:

- 旧:再利用不可

- 新:再利用可能

- 改善点:失敗から立て直しやすく、次のチャンスに素早くつなげることができます。

新NISAの登場で変わる投資の未来

新NISAのこれらの変更は、初心者からベテラン投資家まで、より柔軟で効果的な投資戦略を可能にします。投資が初めての方も、この新しい制度を利用することで、安心して投資の第一歩を踏み出すことができるでしょう。

新NISAの詳細とリベシティの教育コンテンツ

新NISAについて詳しく知りたい方は、リベシティの両学長による動画がおすすめです。FIRE(Financial Independence, Retire Early)の実現に向け、最適な戦略を構築するためのガイドとなります。

【この記事は有料級】初心者におすすめ投資商品を種類別に比較してみた

初めてでも安心!投資をはじめるアナタにネット証券口座の開設手順!

FIREを目指すためには、これまで解説してきた要素を総動員し、自身にフィットする戦略を練ることが必要です。

それぞれの要素は、一方で高収入を狙いつつ、他方で生活費の最小化を追求し、適切な投資手法を活用する、というバランスの取れた計画が求められます。

ただし、それぞれのステップを適切に実行していく中で、個々の状況や能力、目標に合わせた調整も必要となります。

例えば、高収入を得るために、自分に合ったキャリアアップの戦略を立ててみましょう。新しいスキルを身につけたり、資格を取得するための学習を始めたりすることで、収入を増やすことができる可能性があります。

また、フリーランスや副業を開始することも、自身の収入源を増やす一つの手段となります。

次に、生活費の最小化です。生活費の見直しは、日々の選択から始まります。毎日の食事やレジャー、趣味のコストを見直し、節約できる部分はないか探してみてください。

さらに、月々の固定費の中にも見直す余地があるかもしれません。携帯電話のプランや保険など、一度契約するとなかなか見直す機会がないものこそ、チェックする価値があります。

そして最後に、資産運用です。適切な投資を行うことで、自己資金の増加を促すことが可能です。その中で、税制優遇措置をうまく利用することで、資産運用の成果を最大化することができます。

しかし、高収入を得るための活動や節約、投資などに熱中しすぎて、自身の健康や心の健康を損ねないよう注意が必要です。

労働時間が過度に増えたり、生活の質が下がったり、ストレスが増えたりすることは避けるべきです。この全ては、豊かな人生を送るための手段であり、それ自体が目的になるべきではありません。これらの計画と行動は、あくまでも自由で幸せな生活を送るためのものです。

つまり、全ての活動において、バランスを保つことが最も重要なのです。あなたがFIREを目指す上での理想的なライフスタイルを思い描き、それに向けて着実に歩んでいくことが大切です。

新NISAでFIREは可能か?

新NISAでの早期退職(FIRE)を実現する方法

「新NISAを活用して早期退職、つまりFIRE(Financial Independence, Retire Early)を達成できるのか?」という疑問に、多くの方が直面していることでしょう。ここで言い切ってしまうと、その可能性は確実に存在します。ただし、継続的な投資と十分な時間の取り組みが求められます。

投資計画の実例

この達成への道は、毎月の投資額によって変わります。以下に表を用いて、それを分かりやすく示します。

| 投資額(万円) | 月々の投資期間(月) | 利率(年率) | 期間後の投資総額(万円) |

| 5 | 30年 | 5% | 1800 |

| 8 | 18年9ヶ月 | 5% | 1800 |

| 10 | 15年 | 5% | 1800 |

| 15 | 10年 | 5% | 1800 |

| 20 | 7年6ヶ月 | 5% | 1800 |

- 5万円投資:30年で1800万円(5%年利)

- 8万円投資:18年9ヶ月で1800万円(5%年利)

- 20万円投資:7年6ヶ月で1800万円(5%年利)

- 30万円投資:最短で4年6ヶ月で1800万円達成

具体的には、毎月の投資額と選択する投資商品の利率がFIRE達成までの期間を大きく変えます。この金額を早く達成することが、FIREへの最短ルートとなります。しかし、現実的には毎月30万円を投資するのは難しいかもしれません。

目標金額の達成

| 投資額(万円) | 月々の投資期間(か月) | 目標金額 |

| 5 | 52年11ヶ月 | 7500万 |

| 8 | 41年8ヶ月 | 7500万 |

| 10 | 37年11ヶ月 | 7500万 |

| 15 | 32年11ヶ月 | 7500万 |

| 20 | 30年5ヶ月 | 7500万 |

| 30 | 27年5ヶ月 | 7500万 |

- 5万円投資:52年11ヶ月で7500万円

- 30万円投資:27年5ヶ月で7500万円

投資額と投資期間を調整することで、FIREの目標金額を達成することが可能です。

安心の生活計画

FIREを達成した後も、「4%ルール」を適用し、資産の4%だけを毎年引き出すことで、資産の減少を抑えつつ生活費を確保することができます。

現実の投資の世界

もちろん、年利5%という前提は、実際の投資の世界で常に守られるわけではありません。しかし、長期的に見ると、年利は平均的に6~8%程度になると言われていますので、5%という前提は現実的な数値と言えます。

あなたの未来に向けて

「人生100年時代」と言われる現代において、若い世代は新NISAを活用し、早い段階で投資を始めることで、安定した老後生活を送る可能性を手に入れることができます。

したがって、「新NISAでFIREは可能か?」という問いに対しては、「継続的な投資と時間を要しますが、その可能性は十分にあります」と答えることができます。しかし、具体的に何を始めたらよいかという疑問もあるでしょう。

新NISAを活用した投資の始め方は、以下のようなオプションがあります。

- 投資信託の積立: 少額から始められ、プロの運用に任せられるため、投資初心者にもおすすめです。

- 個別株の投資: 自分で気になる企業を選び、長期間保有する戦略。リスクとリターンが高いため、より経験者向けかもしれません。

- 債券の投資: 低リスクを求める方に向けた選択肢で、穏やかな資産増加を期待できます。

- その他の金融商品への投資: REITやETFなど、自分のリスク許容度や目標に合わせて選ぶことができます。

毎月30万円の投資は現実的でないかもしれませんが、長期的な視点で見れば、新NISAを活用した上記の方法での投資は、老後の安定した生活やFIREの目標達成への大きな助けとなります。特に若い世代である20代や30代の方々にとっては、今からでも遅くはないので、投資を始めるべきです。

投資にはリスクも伴いますが、慎重に戦略を立て、自分に合った投資商品を選ぶことで、資産形成の大きな一歩を踏み出すことができるでしょう。FIREの夢を実現させたいのであれば、今こそ行動を始めましょう。各金融機関で提供されているNISA口座を調べ、自分に合ったプランで投資を始める第一歩を踏み出しましょう。

この1冊でOK!「図解 新NISA制度2024年版」が分かりやすい!

積立NISA×楽天証券×クレカ!最速FIREへのトリプルコンボ!

【無料】お金と成功の秘訣を学ぶなら「バビロンの大富豪の教え」を読もう

結論

まとめとして、新NISAの活用はFIREの達成に必要な長期的な投資をサポートするとともに、資産形成や安定した老後生活のための重要な手段です。

確かに、FIREを目指すためには長い年月(おおよそ30年から50年)が必要ですし、毎月30万円の投資が現実的でないと感じる方もいらっしゃるでしょう。しかし、その視点を少し広げてみると、新NISA制度の真の価値が見えてくるのです。

この制度は、一時的な収益を追求するためのものではなく、あくまで長期的な資産形成を目指すための強力な道具です。新NISAだけでは、確かにFIREを達成することは難しいかもしれません。

しかし、その一方で、老後の生活資金を確保し、自己の資産を有効に形成するための大きな支えとなり得るのです。

2024年からスタートする新NISAは、我々に更なる可能性を秘めた資産運用のチャンスを提供します。その力を利用し、理想的な未来を手に入れてみませんか?あなたの未来のために、新NISAの口座開設を強くお勧めします。経済的な自由と安心な老後生活を目指す一助として、NISA制度を活用しましょう。

おすすめ証券は楽天証券⇒https://www.rakuten-sec.co.jp/

資産運用を失敗する人の特徴3選 NISA、iDeCoより大事なこと

2023年最新版 40代初心者でもNISAを完全攻略できる おすすめ書籍

コメント